تحلیل بنیادی بهتر است یا تحلیل تکنیکال؟

تحلیلگران بنیادی خودشان سود یک سهام را بدست میآورد و آنرا خرید میکنند. اما یک تحلیلگر تکنیکال با مشاهده نمودار قیمت سهم، میتواند آینده را پیش بینی کند. نقطه ورود، نقطه خروج، کف قیمت، سقف قیمت. تحلیل بنیادی سهام هر شرکت نیاز به بررسی و زمان بیشتری دارد اما نتایج مطمئن تری خواهد داشت

1 جواب

مقایسه تحلیل تکنیکال و بنیادی: بررسی مزایا و معایب

سوال بزرگ تاریخی: تحلیل بنیادی بهتر است یا تحلیل تکنیکال؟ تحلیلگران و معاملهگران از دو روش تحلیلی تکنیکال و بنیادی استفاده میکنند و نظرات مختلفی در اینباره وجود دارد. کدامیک را برای تحلیل سهام و بازار انتخاب کنیم؟ آیا شما به خواندن نمودارها و مشاهده روندها اعتقاد دارید؟ اگر پاسخ مثبت است پس شما به تحلیل تکنیکال خوشبین هستید. شاید هم از طرفداران سرسخت تحلیل بنیادی و سرمایهگذاری بلندمدت هستید و معتقدید سرمایهگذاری در بورس فقط باید براساس تحلیل بنیادی (فاندامنتال) صورت بگیرد.

در حالیکه شما یا افراد دیگری ترجیح میدهند رویدادها، اخبار اقتصادی و صنایع را مطالعه کنند و تلاششان را روی مطالعه صورتهای مالی معطوف سازند، افراد دیگری وجود دارند که روی تحرکات قیمتها تمرکز مینمایند، سایر فاکتورهای بنیادی سهم را نادیده میگیرند و انرژیشان را روی بهبود مهارتشان در تحلیل تکنیکال صرف میکنند. چه طرفدار تحلیل بنیادی هستید چه تکنیکال، پیشنهاد میکنیم این مطلب از بلاگ بآشگاه را برای مقایسه تحلیل بنیادی و تکنیکال مطالعه کنید.

گرچه این دو تحلیل از زاویهای کاملا متفاوت به بازار مینگرند، هر دو یک نتیجه را جستجو میکنند و آنهم کسب سود از بازار است و شکی وجود ندارد که برخی از افراد، هم از تحلیل تکنیکال و هم بنیادی برای بررسی سهام استفاده میکنند. باهم در ادامه به جزییات بیشتری از تحلیل بنیادی و تکنیکال میپردازیم.

تحلیل بنیادی چیست؟

تحلیلگر بنیادی با استفاده از این روش تحلیلی تلاش دارد تا دلیل تحرکات قیمت را از میان دادههای مالی و اخبار شرکتها تشخیص دهد و از آن برای یافتن سرمایهگذاری مناسب بهره ببرد. در مقایسه با مطالعه تکنیکال سهم، تحلیل بنیادی دارای شاخصهای انتخاب بسیاری است و تحلیلگر برای انجام تحلیل بنیادی روی اخبار منتشر شده صنعت مرتبط، اخبار و سیاستهای کلی اقتصادی، قوانین جدید و صورتهای مالی و اطلاعات دیگر کار میکند.

تحلیل بنیادی در جستجوی عدم تعادل بین قیمت فعلی سهم و ارزش ذاتی آن است که یک موقعیت با پتانسیل سودآوری به شمار میرود. اگر تحلیلگر با تحلیل بنیادی انجام شده به این نتیجه برسد که قیمت فعلی سهم از ارزش ذاتی آن کمتر است، با شرایطی آنرا برای سرمایهگذاری مناسب ارزیابی میکند.

همیشه تحلیلگران بنیادی نسبت به تغییرات قیمت با شک و تردید مینگرند و به دنبال چرایی تغییر قیمت در میان اطلاعات و دادههای مالی هستند. در حالیکه این نوع از تحلیل، طی سالیان متمادی به عنوان یک تحلیل قابل اتکا ثابت شده است، تعدادی معایب نیز دارد که با در نظر گرفتن آن، از خوشبینی بیش از حد به این نوع تحلیل جلوگیری میگردد. این روش تحلیلی براساس خرید و نگهداری و سرمایهگذاری ارزشی است و بسیاری از تکنیکهای ارزیابی به صنعت و شرکت وابسته است.

در تحلیل بنیادی، مطمئن شوید که تحلیلهای زیر را انجام میدهید:

– تحلیل اقتصاد

– تحلیل صنعت

– تحلیل شرکت

۲ قانون طلائی تحلیل بنیادی:

۱ – در طولانیمدت، قیمت سهام خود را اصلاح میکند.

۲ – شما میتوانید سهمی که قیمت بازار آن از ارزش ذاتی پایینتر است خریداری کنید و منتظر بمانید تا بازار به این اشتباه قیمتگذاری پی ببرد (قیمت بازار سهم به ارزش ذاتی برسد)

۸ مورد از ارزیابیها در تحلیل بنیادی

این ۸ مورد فقط تعدادی از مواردیست که برای محاسبه ارزش ذاتی یک شرکت و تحلیل بنیادی بکار میرود.

۱ – درآمدها

میزان درآمدی که یک شرکت پس از کسر هزینهها بدست میآورد، در درجه نخست و مهمترین نتیجهای است که همه موارد دیگر از این طریق جریان مییابد. درآمدها برای سرمایهگذاران به دلیل اینکه یک معیار ارزیابی برای سود سهام، پتانسیل رشد و سودآوری آینده ارائه میدهد مهم است.

۲ – درآمد به ازای هرسهم (EPS)

درآمد خالص یک قسمت از قضیه است و باید درآمد هرسهم را مشخص کرد تا بتوان برای مقایسه سهام تعدادی از شرکتها یک معیار داشت و به همین دلیل است که در تحلیل بنیادی به EPS شرکتها نیز توجه میشود.

۳ – نسبت P/E

در حالیکه که نباید به نسبت P/E به عنوان تنها معیار ارزشگذاری شرکتها نگاه کرد، بازهم میتوان با نگاه به تاریخچه P/E و سهم یک دید خوب نسبت به سهم بدست آورد. نسبت P/E با تقسیم قیمت بر درآمد (EPS) بدست میآید

۴ – نسبت PEG

آیا یک سهم با نسبت P/E بالا، همیشه بیش از ارزش قیمتگذاری شده است؟ لزوما اینگونه نیست زیرا نسبت P/E رشد درآمد را در خود جای نداده است و اینجاست که نسبت PEG وارد میشود، این نسبت با تقسیم نسبت P/E به رشد (G) به دست مى آید. نسبت PEG را براى ارزش گذارى سهام شرکتهاى کوچک و نیمه بزرگ که سود تقسیمى ندارند میتوان بکار برد.

پایین بودن این نسبت میتواند نشانهای از این باشد که شرکت زیر ارزش ذاتی میباشد و بالا بودن آن نشانهای از بالاتر بودن نسبت به ارزش ذاتی میباشد.

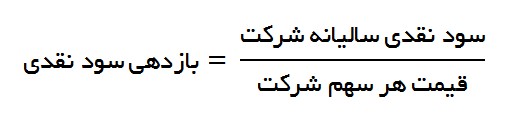

۵ – بازدهی سود نقدی (Dividend Yield)

سرمایهگذاران عاشق سود نقدی هستند و این موضوعی تعجب آور نیست. بازدهی ناشی از سود نقدی (Dividend Yield) نشان میدهد که یک شرکت نسبت به قیمت سهام خود چقدر سود نقدی پرداخت کرده است و با فرمول زیر بدست میآید:

۶ – نسبت بدهی / حقوق صاحبان سهام (D/E یا Debt/Equity)

بطور کلی، سرمایهگذاران ارزشی به شرکتهایی که بدهی بالایی دارند روی خوش نشان نمیدهند. به جای این، آنها رشد درآمدی را ترجیح میدهند که با حقوق صاحبان سهام بدست آمده است به جای اینکه از طریق وام و سرمایهی قرضی شکل گرفته باشد. نسبت بدهی / حقوق صاحبان سهام، نشان میدهد که شرکت چه مقداری از حقوق صاحبان سهام و بدهی را برای تامین مالی استفاده میکند. در این مورد، هرچه نسبت D/E بالاتر باشد، نشاندهنده وجود بدهی بیشتر در شرکت است.

۷ – ارزش دفتری

ارزش هر دارایی را آن گونه که در ترازنامه شرکت آمده است، ارزش دفتری مینامند. ارزش دفتری هر شرکت، نشاندهنده این است که اگر شرکت بخواهد همینالان تعطیل شود، ارزش داراییهایی که از خود برجای خواهد گذاشت چقدر خواهد بود. ارزش دفتری به این شکل حساب میشود که تمام بدهیها را از تمام داراییها کسر میکنند و آن چه به دست آمده را بر تعداد سهامی که شرکت منتشر کرده و در دست مردم است، تقسیم میکنند.

۸ – بازدهی حقوق صاحبان سهام (ROE)

نشاندهنده میزان سودی است که یک شرکت نسبت به ارزش دفتری خود میسازد. نسبت (ROE) از تقسیم درآمد سالانه بعد از کسر مالیات و سود توزیعی به سهامداران ممتاز بر حقوق صاحبان سهام به دست میآید. به عبارت دیگر این شاخص، کارایی یک شرکت و توانایی آن را در کسب سود از محل منابع سهامداران نشان میدهد.

https://bashgah.com/blog/%D8%A8%D8%B1%D8%B1%D8%B3%DB%8C-%D9%88-%D9%85%D9%82%D8%A7%DB%8C%D8%B3%D9%87-%D8%AA%D8%AD%D9%84%DB%8C%D9%84-%D8%AA%DA%A9%D9%86%DB%8C%DA%A9%D8%A7%D9%84-%D9%88-%D8%A8%D9%86%DB%8C%D8%A7%D8%AF%DB%8C/